【核芯观察】是电子发烧友编辑部出品的深度系列专栏,目的是用最直观的方式令读者尽快理解电子产业架构,理清上、中、下游的各个环节,同时迅速了解各大细分环节中的行业现状。本期【核芯观察】,将对充电桩产业链上下游进行梳理,从市场现状、充电桩构成、产业链企业分布、技术方案等几个部分剖析充电桩产业。

充电桩概念

充电桩是新能源汽车的补能设备,相当于为燃油车补能的加油机。充电桩主要有交流和直流两种大类,这两个大类的充电桩规格差异主要在于其支持输出的最大电压和最大电流,也就是最大功率存在差异。

其中交流充电桩大多采用单相220V输入,市面上主流产品功率为7kW。也有一部分为380V三相交流桩,功率可以达到40kW。因为在为新能源汽车充电时,交流充电桩无需对电网的供电转换为直流电(这个过程一般在车载充电机OBC上完成),所以结构会较为简单,但相对的充电功率也较小。

直流充电桩主要在大功率充电中应用,采用三相输入的直流充电桩产品功率从11kW到500kW以上。当然随着一些电动汽车取消OBC的配置,小功率220V单相输入的直流充电桩产品也开始增多,比如7kW的壁挂直流家充桩等。

除了交流和直流的分类外,充电桩根据安装方式不同也可以分为壁挂式和落地式;按结构可以分为一体式和分体式,一些功率较大的快充桩会采用分体式的设计;按照充电桩配备的充电枪数量也可以分为一桩一充和一桩多充。

充电桩主要的运营模式有运营商、车企、第三方平台、私人充电桩等,运营商和车企主导的充电桩商业化投入较大,从设备到基建、从APP到SaaS平台都由企业一手承包,对资金规模和渠道资源要求较高,不过对于车企而言,自建充电桩能够延伸车企价值链,提高汽车产品竞争力,带动销售等,目前大功率充电桩的布局就主要由车企主导。

私人充电桩则较为分散,主要是车主在自家停车位上安装的充电桩,或是商圈物业自营的充电桩等,规模较小。这些私人充电桩有时候也能够接入到第三方平台,在空闲的时候转化为公共充电桩。

第三方平台主要的业务是提供跨平台的资源整合,比如将充电桩运营商、车企,甚至是私人充电桩等的资源,融合到一个app或一个平台系统上,提供位置、功率、状态、价格等信息,能够通过一个平台打通多个场景的充电服务,比如导航找桩、支付等解决方案。

充电桩市场概览

在汽车行业迈向电动化的过程中,电力开始逐步取代燃油成为汽车的动力来源。作为新能源汽车补能基建的核心设备,充电桩的需求规模随着新能源汽车市场的扩大而扩大。

但相比与燃油车的补能基建,加油站的分布显得较为容易规划,因为一辆车加油的时间往往在五分钟左右,加油站分布可以适当分散。

而电动汽车的充电速度较慢,以80kW·h电池包为例,使用100kW充电桩时,从20%到80%的电量最快也需要30分钟。由于受到电池电化学特性的影响,为了控制电池温度和延长电池使用寿命,电池SOC(State of Charge,电池荷电状态,用来反映电池当前所剩电荷量和额定电荷量的比值)越接近100%,充电电流就需要控制得越低。因此,理想情况下,在电池散热做得足够好时,80kW·h的电池包在100kW充电桩下进行充电,SOC从0%到100%所需时间往往是要大于1小时。

于是相比与加油站,充电桩就更适合建在停车场等有车位的地方,充电站也需要保证一支充电枪配备一个车位。与此同时,由于补能的时间被拉长,那么相对地为了保证一定规模的电动汽车的补能需求,就需要与电动汽车规模成一定比例数量的充电桩。

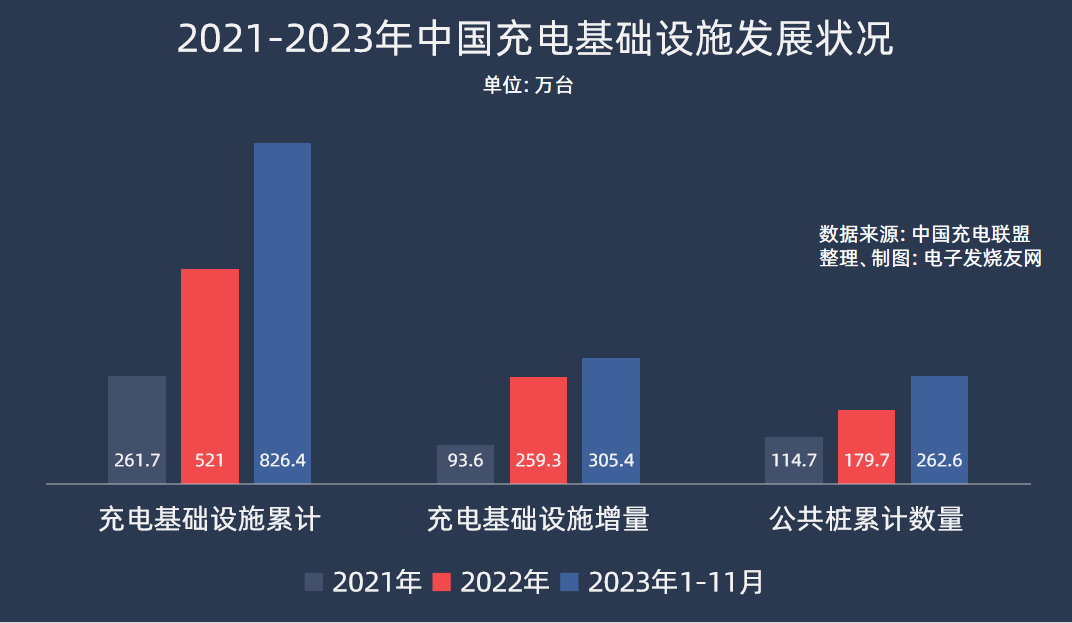

根据中国充电联盟的数据,2023年1-11月,联盟成员上报数据显示,充电基础设施增量为305.4万台;其中公共充电桩增量为82.8万台,随车配建私人充电桩增量为222.6万台,同比上升27.4%。

而在同期,新能源汽车的销量为830.4万辆,也就是说2023年前11个月,新能源汽车与充电桩的增量比是2.7:1。

对比2023年和2022年的充电桩增量数据,2022年1-11月,充电基础设施增量为233.2万台;即2023年1-11月的充电桩增量同比上升了31%。

根据中国汽车工业协会的数据,2022年1-11月国内新能源汽车销量为606.7万辆,2023年同期的销量则为830.4万辆,同比增幅36.9%。即新能源汽车销售的增幅领先于充电桩的增量。

从充电桩的存量数据来看,截止2023年11月,全国充电基础设施累计数量为826.4万台,同比增加67.0%。而综合公安部以及中汽协的数据,截至2023年11月,全国新能源汽车保有量约为2019万辆,车桩比为2.44:1,相比2022年的2.5:1略有提高。

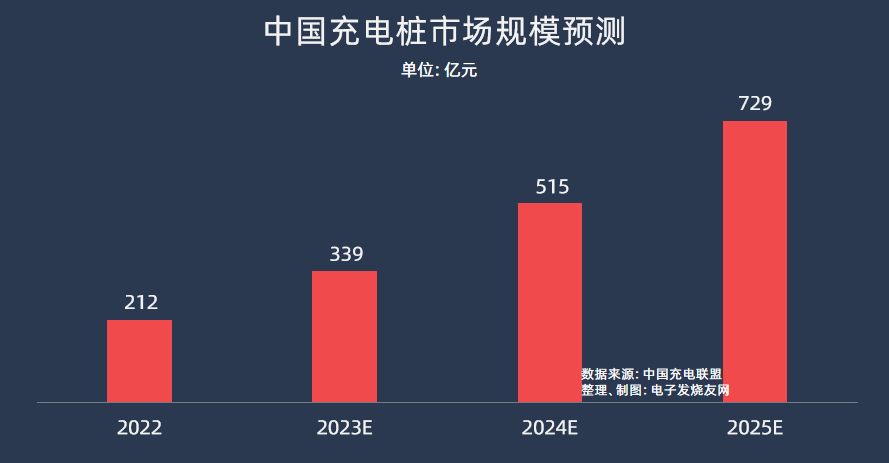

另外,在市场规模方面,中国充电联盟的数据显示,2022年中国充电桩市场的规模约为212亿元,预计2023年会提升至338.9亿元,到2025年市场规模将达到730亿元左右,2022-2025年复合年均增长率约为51%。

同时由于对于补能速度的需求,加上800V平台陆续加速上车,400kW以上充电桩在车企自建桩的推动下开始放量,高压快充直流桩在市场中的占比也将会进一步提升。而大功率快充桩的价值量提升,也将会进一步带动整体充电桩市场规模的扩大。

从用户的使用场景来看,谷电价格优势以及与现有车位配套的便利性,随车配建的私人充电桩数量必然会比公共充电桩多,但由于大功率快充的逐步落地,公共充电桩真正意义上开始起到类似加油站这样快速补能的作用。目前400kW以上的充电桩配合800V平台车型,最快可以实现12分钟补充500km续航里程,基本可以满足随用随充、即充即走的快速补能需求,补能体验上也开始接近于燃油车。

补能速度增加,车辆单次使用公共快充桩的时间就大幅降低,这可能导致公共快充桩数量的真实需求会降低。举个例子,如果一个充电站中有10个车位和10根普通的快充桩,如果平均每辆车充电时间需要1小时,那么就相当于1小时能够为10辆车补能。

而大功率快充桩配合支持快充的车型,平均每辆车的充电时间只需要10分钟(一般不会完全没有电才去充电),那么这时候大功率快充桩就能够为充电站的效率提高6倍,理想情况下一小时能为60辆车进行补能。

当然,实际情况没有那么简单,充电桩的功率还会受到充电站配电容量、车型支持的最大功率等影响。所以当市场上支持400kW及以上快充的车型远远未普及的时候,充电桩的数量依然是保证补能体验的关键。

长远来看,当电动汽车高压快充的普及率逐步提高,公共充电桩在所有充电设施中的占比会缓慢降低,这是一个缓慢的过程,公共充电桩的比例可能要到2030年才会出现下降。另一方面,即使公共充电桩由于大功率快充导致增长放缓,市场规模也可能会持续增速,因为大功率充电桩的成本增加幅度较大,单机价值量的高涨能够带动市场规模持续增长。

充电桩产业链构成

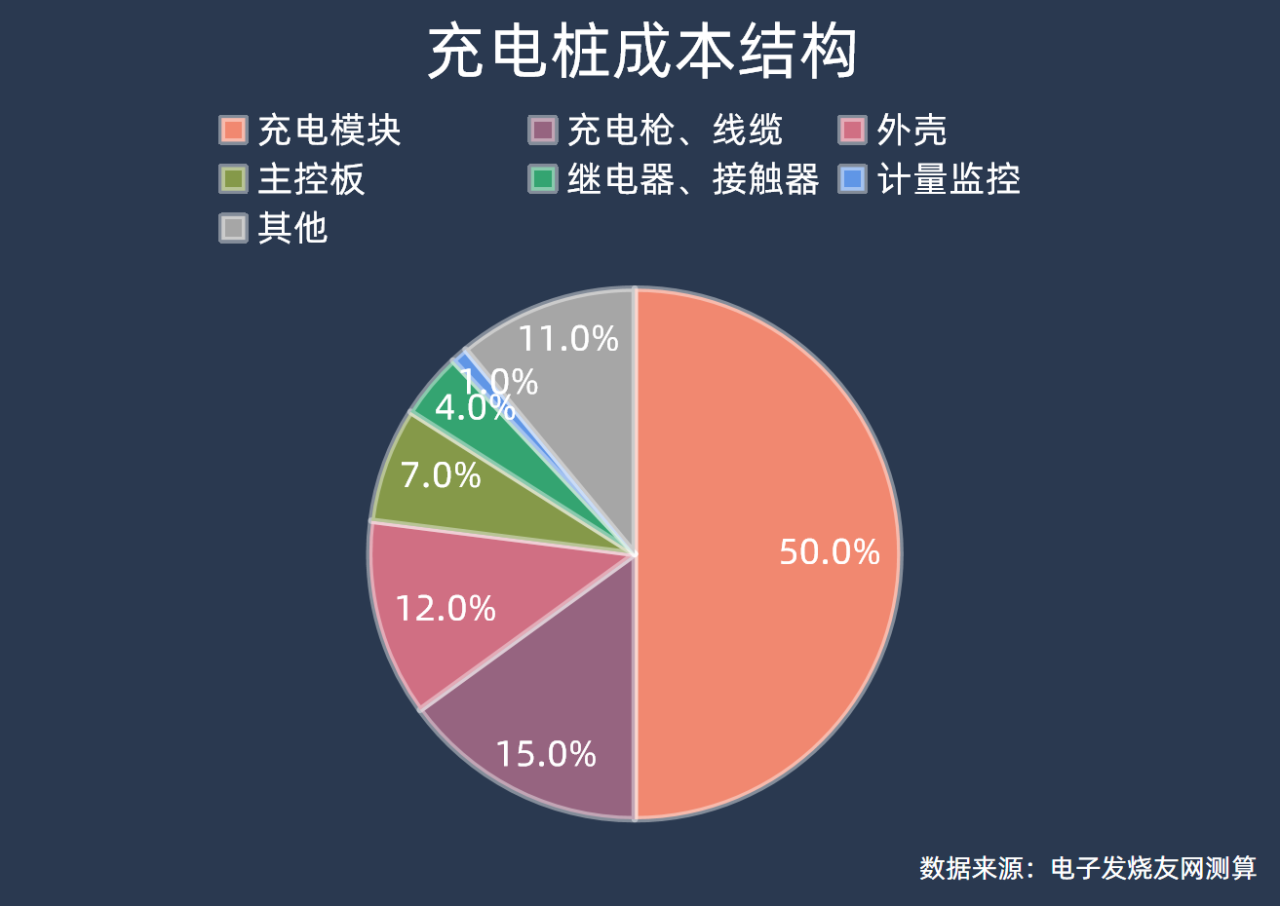

充电桩由充电模块、充电枪、线缆、主控板、计量监控、继电器/接触器等组城,从成本占比来看,充电模块占比约50%,是充电桩中的核心部件,其次是充电枪和线缆的部分。

充电模块在充电桩中起到对电流的整流滤波、升压稳压(控制、转换)等作用,充电模块的功率和数量,决定了充电桩的输出功率。其核心技术壁垒在于电力电子功率变换电路拓扑技术创新能力、嵌入式软件实时控制算法的可靠性、电气系统设计的安全性及大功率散热技术的结构设计能力和高功率密度的集成化能力。

目前国内充电模块的主要供应商有英飞源、优优绿能、特来电、永联等。

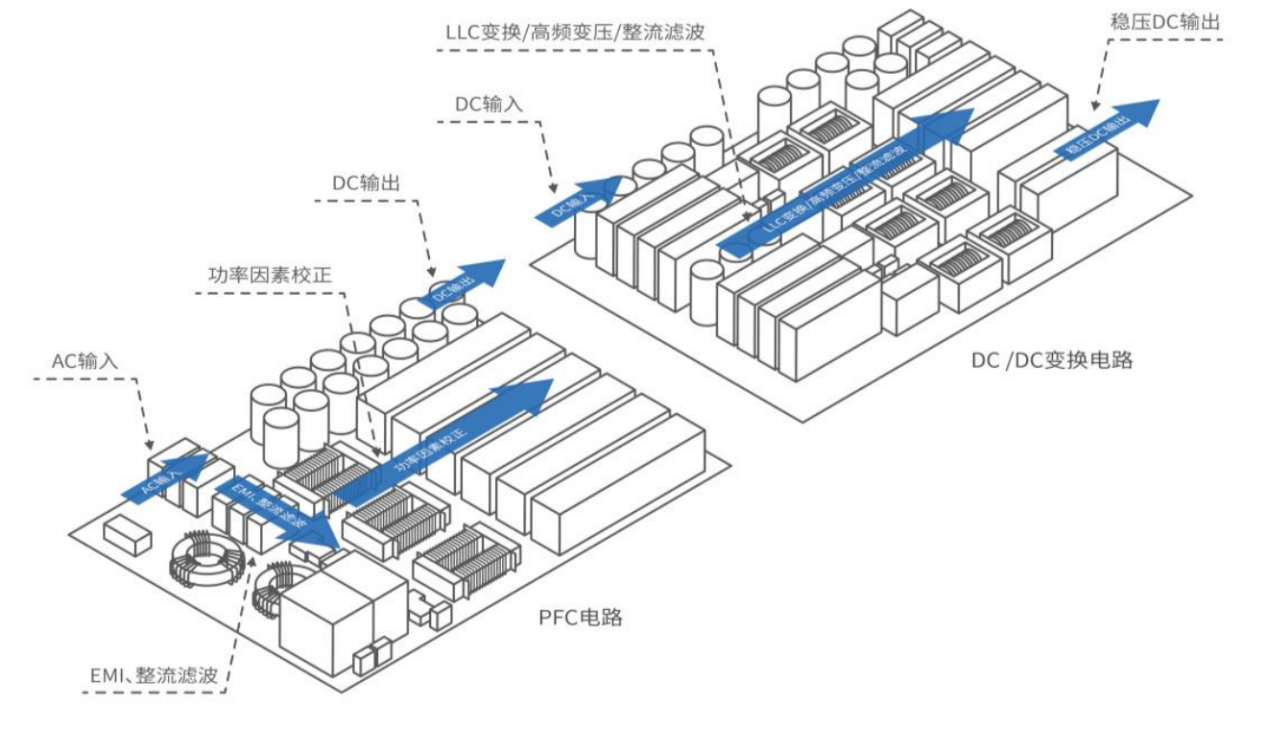

充电模块工作原理示意图 来源:优优绿能

充电模块的关键元器件在于功率器件、磁性元器件、电阻电容、MCU、隔离芯片、PCB 等,当充电模块工作时,三相交流电经过有源功率因数校正(PFC)电路整流后,变成直流电供给 DC/DC 变换电路。控制器的软件算法通过驱动电路作用于半导体功率开关,从而控制充电模块的输出电压及电流,进而对电池组进行充电。

在充电桩中的成本与充电桩功率呈正相关,充电桩功率越高,充电模块在充电桩成本中占比越高。所以在400kW以上超充桩成为趋势后,充电模块在充电桩产业中占据的地方也将越来越高。

在功率器件方面,目前充电模块的主流方案是SJ MOS和IGBT,国内有不少供应商进入到充电桩领域,比如东微半导、斯达半导、新洁能、龙腾半导体等。部分充电模块采用SiC MOS以提高效率和功率密度,一般应用于大功率快充桩中,目前国内SiC MOS器件厂商中,华润微、芯导科技、派恩杰、芯塔科技、安世半导体等产品都导入了充电桩应用。而功率GaN目前已经在一些小功率的家用充电桩中应用。

充电模块中,还需要用到一些隔离芯片,用于将高压和电路和低压控制电路进行电气隔离,避免干扰和冲击。在这个领域,国内纳芯微、思瑞浦、圣邦等模拟芯片厂商都已经有成熟的方案用于充电桩。

MCU在充电模块、主控板上都会被用到,比如鸿瑞微推出了基于兆易创新GD32F427系列MCU的直流充电桩主控板和基于GD32E505系列的MCU的充电模块方案。目前国内也有多家MCU厂商推出了应用于充电桩的MCU产品,比如极海、国民技术、东软载波、雅特力等等。

另外公共充电桩以及一些高端小功率家充桩上,由于加入了智能网联的功能,因此也需要蜂窝通信模组,比如4G/Cat.1等,充电桩应用的通信模组主要企业有移远、芯讯通、广和通、有方科技、美格智能、利尔达等。

充电枪和线缆是充电桩中成本占比第二高的部分,占比约15%。随着大功率超充桩从风冷转往液冷,充电枪的绝缘等级和液冷线缆的成本也会逐步攀升,同时这个部分由于材料成本有较高下限,价格不会有太大幅度的下降,所以价值量将会保持一个比较稳定的水平。

下一期,我们将会对充电桩、充电模块的市场格局,产业链企业分布、各家厂商的技术方案等进行分析,记得关注我们~

![]()