全球半导体需求在去年迎来了几乎是史上最大幅度的增长,根据世界半导体贸易统计组织的数据显示,2021年全球半导体市场销售额达到5559亿美元(约35145亿人民币),同比增长高达26.2%。

而中国继续成为全球最大的半导体市场,2021年的总销售额为1925亿美元(约12175亿人民币),同比增长27.1%。

半导体市场又可细分为集成电路、传感器、光电器件以及分立器件等。根据中国半导体行业协会近日发布的数据,2021年中国集成电路产业销售额为10458.3亿元,同比增长18.2%,这也是中国集成电路产业首次年销售额突破万亿元。

其中,设计业销售额为4519亿元,同比增长19.6%;制造业销售额为3176.3亿元;同比增长24.1%;封装测试业销售额2763亿元,同比增长10.1%。

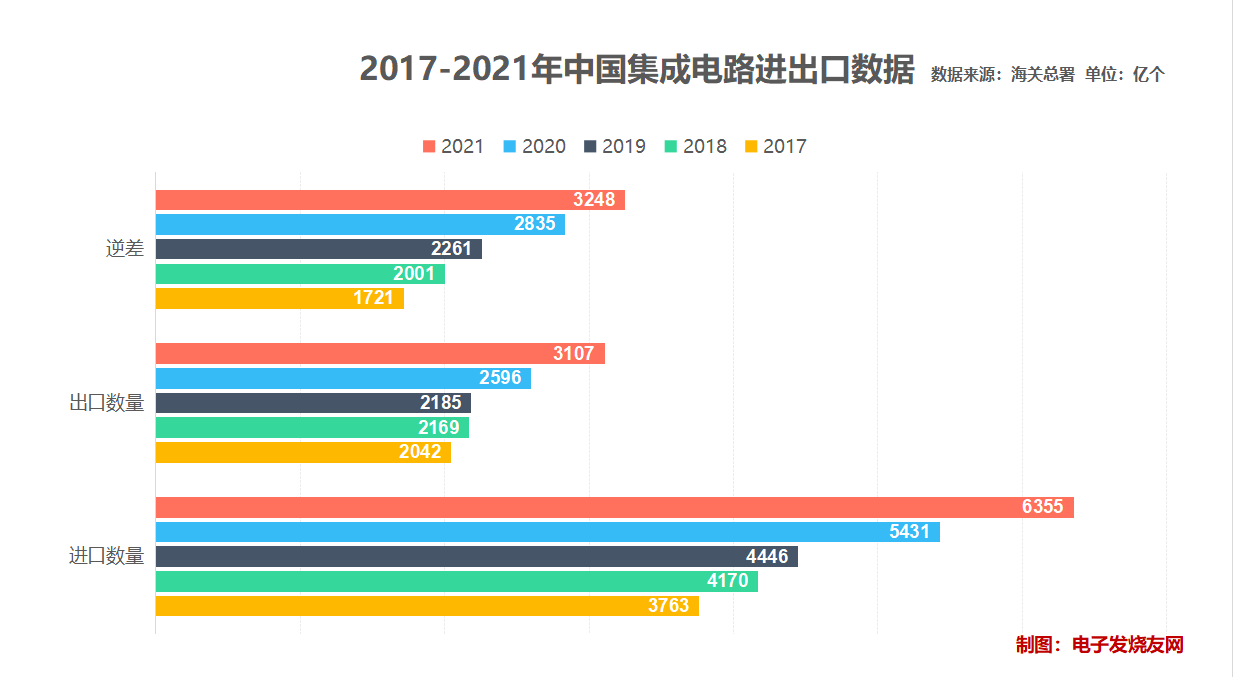

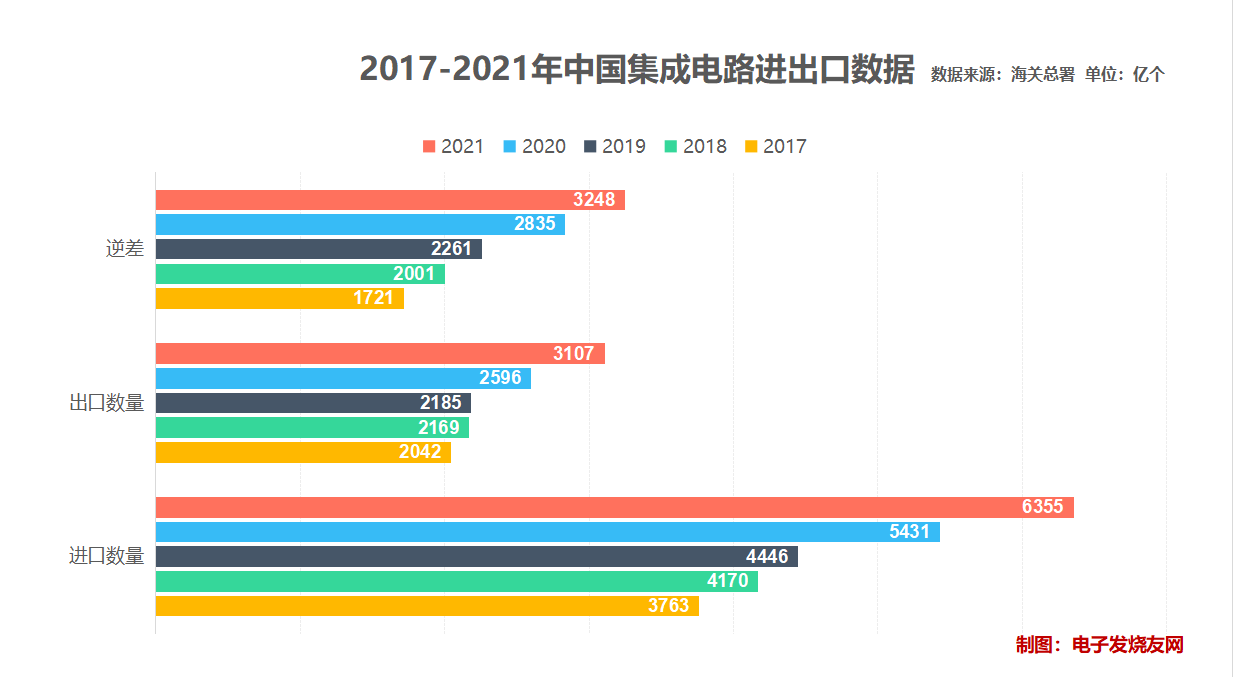

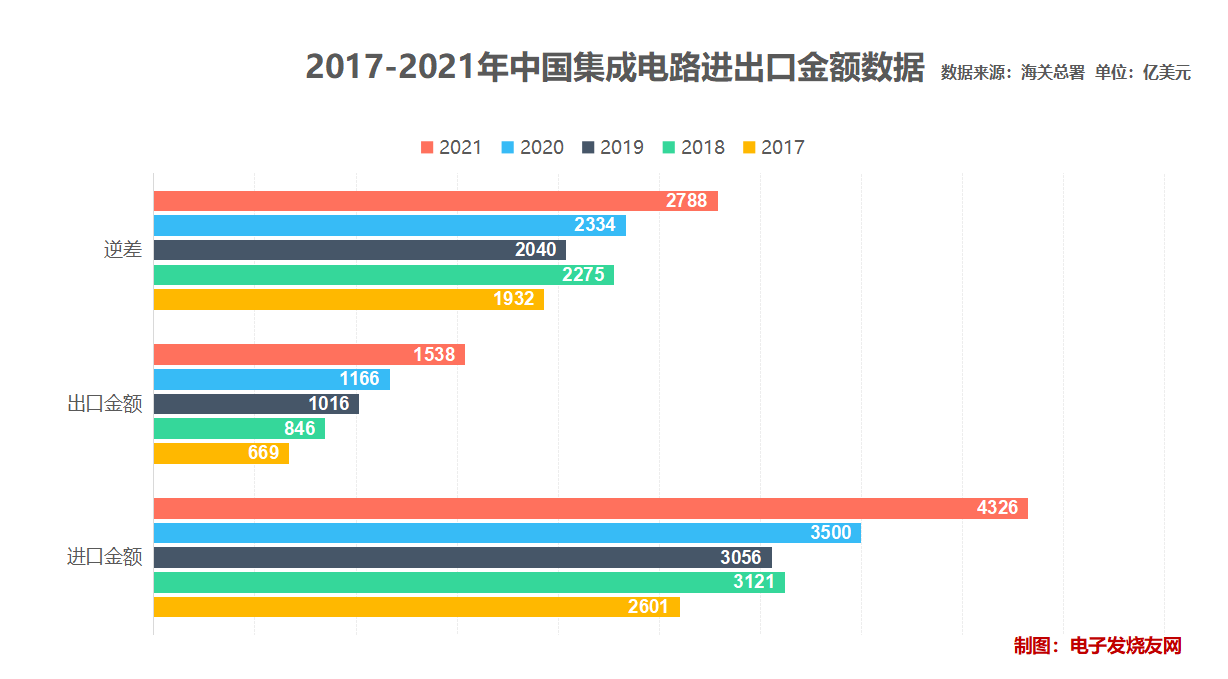

半导体销售额总体涨幅大,从进出口数据上也能相应反映出来。根据海关总署统计,2021年中国进口集成电路产品6354.8亿块,同比增长16.9%;进口金额4325.5亿美元,同比增长23.6%。出口集成电路产品3107亿块,同比增长19.6%;出口金额为1537.9亿美元,同比增长32%。

这些数据的增长,意味着国内集成电路市场的需求持续在提高。其实自2005年以来,中国就一直是全球最大的集成电路市场,在这十多年间,市场规模在不断扩大的同时,集成电路贸易逆差数字也在不断被拉大。

缺芯之下,集成电路贸易逆差继续扩大

国产替代,是目前国内集成电路产业的主要发展方向。无论是自从华为、中芯国际等公司进入实体清单,还是疫情后全球范围的缺芯,都成为了集成电路国产替代发展的推动力。

不过,从去年的国内集成电路进出口数据中能够发现,即便去年海外芯片供应严重短缺,实际上,集成电路贸易逆差依然在继续被扩大。

电子发烧友网统计了2017年-2021年我国集成电路进出口的数量数据,尽管近5年里,进出口数量都保持着增长的态势,但显然进口数量增速较快,仅从进出口产品数量来看,集成电路行业的贸易逆差是在被不断拉大的。2017到2021年间,中国集成电路进口数量增幅为68.8%,但出口数量仅增长52.1%。

集成电路进出口金额方面,近5年出口金额保持稳定增幅,进口金额虽在2019年有同比下滑,但在去年迎来了大幅增长。2017到2021年间,中国集成电路进口金额增幅为66.3%,尽管逆差数字仍在增长,但出口金额却在5年间增长超过一倍,达到130%。

另一方面,目前主流的国产替代思路是,从无到有,从低端开始用低价打入市场,这种现象可以从集成电路产品单价上能够体现出来。

以2021年的集成电路进出口数据为例,2021年全年进口集成电路产品数量约为6355亿个,金额为4326亿美元,也就是进口集成电路产品平均单价为0.68美元(约4.3元人民币);出口集成电路数量为3107亿个,金额为1538亿美元,即平均单价只有0.495美元(约3.1元人民币),出口产品平均单价为进口产品的72.1%。

同样的计算方式去统计近5年的数据,2017-2021年间,出口产品平均单价分别为进口产品的47.5%、52.1%、67.7%、69.7%、72.1%。这说明,在近5年间,中国集成电路进出口产品的单价差正在逐步缩小。

所以乐观地看,集成电路本土化正在展现出初步的成果,出口产品价值在不断提高。但国产替代的成果从出口产品单价中并不能完全体现,因为,首先在去年的集成电路销售额中,设计公司占到45%以上,制造仅占32%左右。无论是考虑到产能还是先进制程,目前很多国内芯片设计公司依然需要将生产制造部分交给大陆以外的晶圆代工厂,而这部分依然会算入进口产品的数据中。同时,在出口产品中,也有不少是海外半导体企业在中国大陆设立的工厂所制造。

因此,这里只能说本土集成电路产业正在不断提高自身的产品价值。另一个现实问题是,进出口贸易逆差依然在不断扩大,显然现阶段而言,中国大陆在集成电路产业上还难以实现大规模的国产替代,依赖于进口的状况没有逆转的迹象。

相比于芯片设计,半导体设备更急需突破

近几年海外针对我国高科技行业的制裁、出口管制等层出不穷,其中最为关键的一个点就是半导体设备。自2000年以来,国内集成电路产业由于政策支持、市场发展前景大、创业环境等优势,吸引众多海外人才回国,诞生了不少优秀的Fabless芯片设计公司。因此,中国目前并不缺芯片设计的能力,尽管可能与国际顶尖企业有不小差距,但相比之下,上游材料、设备、EDA软件等对外的严重依赖,情况更为严峻。

根据海关总署公布的数据显示,2021年1-12月我国半导体制造设备进口量为490563台,而在海关总署的分类中,这些半导体设备被分为三类,分别是:制造单晶柱或晶圆用的机器及装置、制造半导体器件或集成电路用的机器及装置、制造平板显示器用的机器及装置。

来源:海关总署

其中制造平板显示器用的机器及装置采购量最大,达到409706台,占比超过80%,但平均单价仅9万元。而进口金额最高的“制造半导体器件或集成电路用的机器及装置”,进口数量15844台,总金额高达1369亿元,平均单价864万,是单价最高的类别。

SEMI的报告指出,预计2021年原始设备制造商的半导体制造设备全球销售总额将达到1030亿美元的新高,比2020年的710亿美元的历史记录增长44.7%,并预计2022年半导体设备市场总额将扩大到1140亿美元。而中国大陆在2021年前三季度半导体设备销售额达到214.5亿美元,同比增长56.5%,显著高于全球增速,占据全球约30%的市场份额,依然占据全球最大半导体设备市场的位置。

但作为全球最大的半导体设备市场,半导体设备国产化却一直处于较低水平。从细分产品来看,光刻机、刻蚀机、薄膜沉积设备为半导体设备主要核心设备,分别占比24%、20%、20%。其次为测试设备和封装设备,分别占比9%、6%。

目前,我国在刻蚀、清洗等领域国产替代率超20%,然而光刻/薄膜沉积等占比较高的核心设备仍被国外厂商垄断,高度依赖进口。

在光刻机方面,上海微电子量产 SSA600 系列光刻机可满足IC前道90nm关键层与非关键层光刻工艺需求;屹唐股份干法去胶设备全球市占率31.3%;凯世通首台低能大束流离子注入机在国内12英寸主流IC芯片厂完成验证,并已确认销售收入。

整个半导体产业链是高度垂直分工的,因此整体发展需要全产业链的协同,上游材料和设备等发展,需要下游制造企业的支持。随着国际制裁的频繁干扰,下游晶圆厂对国产设备的接受度也在不断提高,这也是国产设备厂商的重要发展机会。

小结:

此前国务院印发了关于国内集成电路产业发展的新政策,其中提到了要在2025年将中国的芯片自给率提高到70%。但从如今集成电路产业的贸易逆差来看,这个目标几乎难以实现。但另一方面,作为全球最大的半导体市场,市场足够大就是中国发展集成电路产业的最大优势之一。只要有持续的投入,相信会在未来几年里陆续在集成电路产业发展上获得更多新突破。

![]()